Inscrivez-vous

à la newsletter

à la newsletter

Publié le 06 avril 2017

La technologie, les transformations socio-économiques et les changements budgétaires et démographiques contraignent l'industrie de la santé, surtout la pharma, à changer ses modèles économiques. Son système se réorganise autour du patient, pris en charge avant le diagnostic et après le traitement.

Contrairement aux télécoms il y a cinq ans, la biopharma n'est pas au pied du mur. « Elle est assise sur un modèle qui fonctionne et qui reste profitable, donc même si, intellectuellement, le changement est une nécessité adoptée et comprise, dans les faits, il n'y a pas d'urgence. Cela prend aussi du temps car la santé est un marché de temps long », explique Lionel Reichardt, dirigeant de 7C'S Health, blogueur et conférencier. Mais la réinvention est tellement inévitable qu'elle est déjà entamée : primo, par les avances scientifiques post-génomiques ; secundo, par la technologie opérationnelle qui transforme le secteur manufacturier avec la robotique, l'impression 3D, l'IoT (objets connectés) ; et enfin, tertio, par plusieurs facteurs socio-économiques. Lesquels ?

« Une population vieillissante, l'émergence d'un patient connecté, proactif et émancipé, dont les demandes sont forcément différentes, et l'accroissement des contraintes de coûts, que ce soit aux USA ou dans un système de mono-payeur comme en France,

A lire aussi sur Building a better working world

« Le vrai sujet, c'est la réorganisation du système autour du patient. »

Alphabet (la holding de Google) est très impliquée dans la biopharma, que ce soit avec Calico ou Verily. On ne sait pas encore aujourd'hui dans quelle mesure cette transformation sera pérenne ou optimisée. De même, le rôle des géants de l'infotech dans la santé n'est pas encore clair : seront-ils des facilitateurs, des 'disrupteurs' ou bien les deux ? », développe Françoise Simon.

« Le rôle des géants de l'infotech dans la santé n'est pas encore clair : seront-ils des facilitateurs, des "disrupteurs" ou bien les deux ? »

- professeure émérite à l'université de Colombia et à l'Ecole de médecine de Mont Sinaï

- professeure émérite à l'université de Colombia et à l'Ecole de médecine de Mont Sinaï

Deuxième axe, l'émergence d'un marketing de précision soutenu par une stratégie centrée autour du patient. Les modèles changent, pour passer à une approche ciblée. Les raisons ? « Premièrement, un changement des portefeuilles de produits. Les thérapies ciblées remplacent les blockbusters de masse, surtout en oncologie et dans les maladies rares qui ont de plus petites populations. Deuxièmement, l'avènement de consommateurs connectés qui ont accès en ligne à des données scientifiques », détaille Françoise Simon.

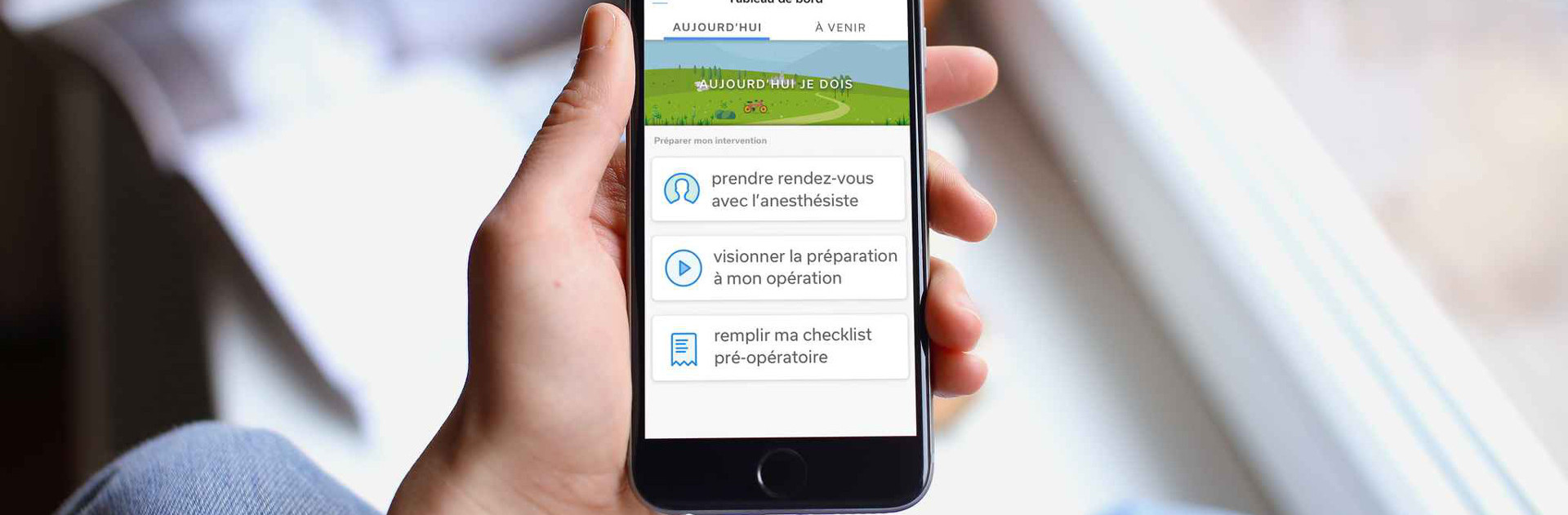

Le marketing de précision permet aussi une compréhension du parcours patient, du stade pré-diagnostique au stade post-traitement. « Donc là où la pharma traditionnelle s'occupait du patient une fois qu'il avait sa prescription, elle s'intéresse désormais à l'ensemble du parcours patient », constate Françoise Simon. La stratégie dite du « beyond the pill » est née.

La restructuration de la chaîne de valeur se recentre donc sur le patient, c'est le troisième axe. « L'e-santé n'est qu'un aspect, pas le vrai sujet, qui est la réorganisation du système de santé autour du patient », confirme Virginie Lefebvre-Dutilleul, avocat associé chez EY Société d'Avocats. « Elle concerne les trois stades de la chaîne, précise Françoise Simon. La recherche, la production et la tarification. »

Logiquement, le quatrième axe de la transformation est ce nouveau besoin de démontrer la valeur clinique et économique aux patients, aux médecins et aux assureurs.

La fin des simples fournisseurs d'appareils et de médicaments ?

Pour l'associé conseil d'EY, l'observance, c'est-à-dire l'adéquation entre le comportement du patient et le traitement proposé, constitue un autre sujet capital au cœur de la pharma du futur : « Elle devient clé, car dans la nouvelle logique de résultat dans la vie réelle, son taux impacte les médicaments. On a des acteurs qui passent de fournisseurs d'appareils et de médicaments à des acteurs plus empiriques du système de santé ».

Si la révolution technologique permet le recentrage, le défi est de faire travailler ensemble des acteurs qui, pour l'instant, sont encore en silos. La réorganisation des nouveaux modèles économiques passe par trois conditions sine qua non. « Primo, une nouvelle gouvernance entre les acteurs pour trouver les bons modes de décision partagée. Secundo, la mise en place d'un nouveau protocole de responsabilités. Les acteurs ont encore du mal à aller au-delà de leurs zones d'activités habituelles. Tertio, la confiance, sans laquelle l'e-santé ne fonctionnera pas. Son absence pose plus de problèmes aujourd'hui que la réglementation », argumente Virginie Lefebvre-Dutilleul.

La santé n'est pas encore « uberisée »

« Mais les promesses de l'e-santé restent à prouver, or la santé a besoin de preuves et il n'y a pas encore d'uberisation, relativise Lionel Reichardt.

A lire aussi sur notre plateforme santé Vital Signs :

Le chemin est encore long, mais une première étape devrait être franchie en 2017 avec Diabéo, la première solution de santé remboursée en France.

« La convergence entre les laboratoires et les GAFA est déjà entamée car la santé de demain ne se fera pas chacun dans son coin mais en associant plusieurs experts »

- dirigeant de 7C'S Health

- dirigeant de 7C'S Health

La biopharma doit aujourd'hui travailler avec deux types d'acteurs : les géants comme Google, Facebook et IBM Watson, et les startups et PME, qui apportent des briques de solutions utilitaires. « Big pharma et big tech ne sont pas opposées, mais partenaires. Ce sont des acteurs qui ont parfois les mêmes intérêts, comme autour d'une pathologie, de l'observance ou des changements de comportements. Il y a un intérêt à la convergence, qui est déjà entamée, car la santé de demain ne se fera pas chacun dans son coin, mais en associant plusieurs experts. Les laboratoires et les GAFA ont compris qu'ils ne pouvaient pas y aller tout seuls », expose Lionel Reichardt.

Entre les labs, les « hackathon », les partenariats avec les startups et les incubateurs, les mastodontes de la pharma disposent déjà de la boîte à outils de la transformation. Ils ont encore du mal à changer leur culture et à se numériser. « Mais ils sont d'accord pour challenger leur modèle plus rapidement. De l'autre côté, les GAFA ont conscience qu'ils vont devoir entrer dans le temps long dont a besoin l'approche technico-médicale pour prouver que ses promesses peuvent être tenues et tenables », complète Lionel Reichardt. Dans la littérature populaire, on appelle ça une rencontre au milieu du gué. Elle va obliger les acteurs à trouver le modèle de l'e-santé de demain.

« Innover n'est pas évident dans la santé. Elle a besoin de patrons visionnaires qui prennent des risques en acceptant de s'ouvrir et de travailler avec des partenaires privés et publics, sans avoir encore une vision claire à 100 % du modèle économique », conclut Cédric Foray.

La nouvelle stratégie d'acquisition des "big pharmas" est-elle un choix de transformation profonde ?

Marc - André Audisio

Primo, les big pharmas sont confrontées à une nouvelle problématique de rentabilité, due à la pression des organismes payeurs sur les prix et leur analyse de la valeur ajoutée des médicaments pendant les traitements. Secundo, elles ont été aveuglées par les résultats positifs, la création de valeur, la hausse des valorisations boursières et ne se sont pas rendu compte d'un écart de croissance persistant avec le marché. Elles sont donc obligées de se lancer dans les programmes d'acquisition dans un contexte de changement de stratégie : désormais, les big pharmas recherchent le leadership dans un portefeuille de thérapies réduit.

Ce choix, de se focaliser sur un nombre de marchés moins important, leur permet de se doter d'un arsenal de médicaments apte à proposer une thérapie complète et être en positon de force avec les organismes payeurs. En 2013 et 2014, les laboratoires spécialisés ont profité de la baisse d'activité des big pharmas en fusion-acquisition, mais ils sont aujourd'hui fragilisés et devenus des proies.

La réglementation est-elle un frein à la réorganisation du système de santé autour du patient ?

Virginie Lefebvre-Dutilleul

Par exemple, l'interdiction de faire de la publicité « directe au consommateur » est une contrainte qui n'est pas insurmontable. Elle oblige les entreprises à inventer un nouveau mode d'interactions agnostiques sans référence déguisée au produit.

C'est une réponse possible au développement de la logique de services dite « Beyond the pill ».

Trouver de nouveaux espaces, former de nouvelles équipes, créer de nouveaux postes comme « Chief Patient Officer », qui ne dépendent pas du marketing, sont aussi des solutions. Il est vrai que l'e-santé va ouvrir un large champ de questions juridiques, par exemple le droit à la déconnexion, inscrit dans la loi Travail votée l'an passé, vue du côté des patients : serai-je remboursé si je ne suis pas connecté ? S'agissant des données personnelles, un nouveau règlement européen va entrer en vigueur en mai 2018. Il met en place un cadre harmonisé et donne de la prévisibilité. C'est un texte extraterritorial, donc imposable aux Gafa, passible de pénalités pour non-respect des règles allant jusqu'à 4 % du chiffre d'affaires mondial. Ce texte fixe un cadre juridique protecteur qui doit renforcer la confiance de l'ensemble des utilisateurs sur la protection et la confidentialité des données.

Quel modèle économique dans l'ère de la pharma 3.0 ?

Cédric Foray

Aujourd'hui, nous sommes dans l'ère de la Pharma 3.0, où il ne s'agit plus de proposer une simple molécule, mais une solution plus complète de prise en charge du patient, incluant notamment des services pour améliorer l'efficacité du système de soins. Les labos mettent le patient et les payeurs au cœur du système et n'hésitent plus à monter des partenariats avec les acteurs technologiques. Ils prennent désormais en compte le parcours de soins de bout en bout, de la prévention jusqu'au traitement.

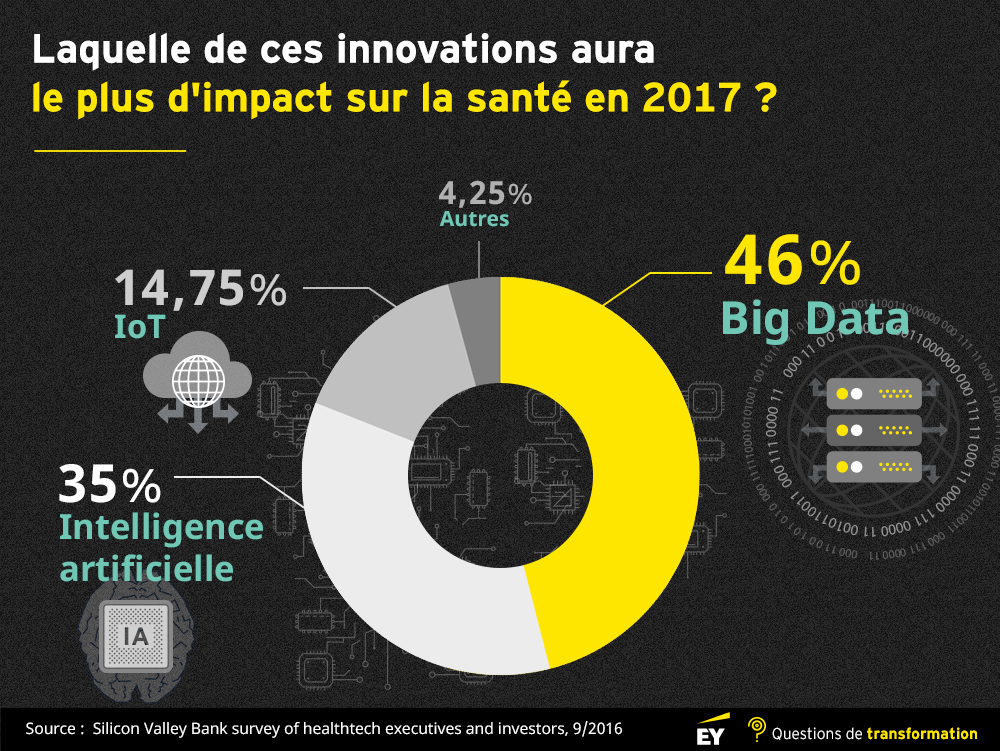

Le « big data », les capteurs connectés et les applications mobiles permettent d'affiner l'analyse d'observance, des résultats thérapeutiques des patients en cours de traitement, ainsi que les effets secondaires. Ces données peuvent aussi faciliter la découverte de nouvelles corrélations entre produits et pathologies. La prescription est plus fine et peut s'accompagner de tests diagnostiques compagnons pour choisir le bon traitement.

Demain, l'étude du profil ADN du patient permettra aussi de mieux orienter les traitements. Cette évolution est inéluctable, car les futurs mécanismes de paiement des médicaments vont s'appuyer sur le suivi en vie réelle des patients. C'est un système dans lequel le payeur est gagnant puisque l'amélioration des traitements devrait se traduire par une économie des frais d'hospitalisation.

Plus de contenus